任意整理しなければよかったとなる前に知るべきデメリットの回避方法

任意整理は、借金の利息をカットして、元金のみを3年〜5年で返済すればよくなる手続きですが、手続きをしたらかえって生活が苦しくなったという人も多いです。

任意整理しなければよかったと後悔する人は、任意整理のデメリットをよくわからないまま手続きをしているので、返済に追われる生活が変わっていません。さらに、返済を滞納して貸金業者に一括請求されたり、弁護士・司法書士に辞任されたりするケースもあります。

ただし、任意整理のデメリットを理解しておけば回避して借金を減らしたり、ゼロにしたりすることができます。任意整理しなければよかったとなる前に、デメリットの回避方法を知っておくべきです。

いま返済中の借金がいくら減らせるかまずは自分で調べたいという人は、匿名でできる無料の借金減額診断でかんたんに調べられます。

任意整理しなければよかったと後悔する人の失敗例

任意整理には、利息をカットできる、毎月の返済額を減らせる、対象とする借金を選ぶことができる、借金の督促が止まるといったメリットがあります。

一方で、任意整理しなければよかったと後悔する人も多く、その失敗例には以下のようなものがあります。

- クレジットカードが使えなくなった

- 家族や会社に借金していることがバレた

- 車や住宅を手放さなければならなくなった

- 返済を滞納して資金業者に一括請求された

- 新たな借り入れができなくなった

- スマホを分割払いで購入できなくなった

- 保証人に借金の一括請求がきた

- 思ったよりも減額できず生活が苦しくなった

- 弁護士・司法書士の費用が高くて払えなくなった

後悔する前に知るべき任意整理のデメリット

任意整理のデメリットは5つあります。

任意整理をして借金を減らせれば返済できると軽い気持ちで考えていると、「任意整理しなければよかったと後悔した人の失敗例」と同じ目にあうことになります。

手続きしてから後悔しないように、以下のような任意整理のデメリットを知っておくべきです。

- 信用情報機関に事故情報が登録される(ブラックリストに載る)

- 原則として元金は減額されない

- 保証人に一括請求がいくことがある

- 財産を差し押さえられる可能性がある

- 2回もしくは2か月返済が遅れると一括請求される

信用情報機関のブラックリストに載る

任意整理すると、信用情報機関に事故情報が登録される、いわゆるブラックリストに載ります。

任意整理で減らした借金を完済して5年経つまではブラックリストに載るので、以下のようなことができなくなります。

- 新たに借金ができなくなる

- クレジットカードが使えなくなる

- 新たにクレジットカードを作れなくなる

- ローンを組むことができなくなる

- 携帯電話を分割で購入できなくなる

- 保証人になれなくなる

- 賃貸住宅の新規契約や更新ができない可能性がある

原則として元金は減額されない

任意整理は、これから払うはずだった利息と、返済が延滞したことによる遅延損害金をカットできますが、借金の元金は減額されません。

任意整理は利息や遅延損害金をカットした借金を原則3年~5年で返済する必要があるので、元金のみにしても完済できる見込みがない場合は、任意整理する意味がないです。

保証人に一括請求がいくことがある

借り入れする業者によっては保証人を必要とすることがありますが、保証人がついている借金を任意整理すると、保証人が貸金業者に借金を一括請求されます。

これには民法137条の「期限の利益喪失条項」が適用されます。「期限の利益喪失条項」によって、すぐにお金を一括返済しなければならなくなりますが、借金をした本人が返済できないので、保証人が代わりに返済することになります。

保証人がついている借金は、保証人から理解を得られていないかぎり、任意整理の手続きの対象とすべきではありません。

財産を差し押さえられる可能性がある

返済中のローンを任意整理すると、ローンを組んで買った商品は、貸金業者に差し押さえられる可能性があります。

住宅ローンや自動車ローン、ショッピングローンといったローンは、ローン会社が立て替えている「立替金」なので、所有権がローン会社にあります。そのため、返済中のローンを任意整理するとローン会社に商品を差し押さえられます。

貸金業者に差し押さえられた財産は、売られたあとにローンの残高の返済にあてられます。

ローンを返済中の住宅や車、ショッピングで購入した商品を手元に残したい場合は、任意整理の手続きの対象から外すべきです。返済中のローンを任意整理の対象から外すと返済が苦しいのであれば、任意整理ではなく、別の債務整理の手続きを弁護士・司法書士に相談すべきです。

2回もしくは2か月返済が遅れると一括請求される

任意整理の最大のデメリットともいえるのが、2回もしくは2か月返済が遅れると、貸金業者から残りの借金を一括請求されます。

| 延滞の回数 | 延滞して起こること |

|---|---|

| 1回目 (1か月) | 貸金業者から督促の連絡がくる |

| 2回目 (2か月) | 和解内容をもとに貸金業者から一括請求される |

この「延滞が2回(2か月)」という設定は、通算で2回(2か月)なのか、連続で2回(2か月)なのかも貸金業者との和解条件によってちがうので、注意が必要です。

また、返済状況が悪いと貸金業者からの一括請求だけでなく、任意整理を依頼した弁護士や司法書士が辞任してしまう可能性もあります。

弁護士や司法書士がついてくれているときは、貸金業者とのやり取りを仲介してもらいますが、辞任された場合には貸金業者とのやり取りをすべて自分でおこなわなければなりません。

家族や会社にバレないように任意整理をしていた人も、貸金業者とのやり取りを自分でおこなうことになるとバレるリスクがあります。その後は、借金にも追われ、家族や職場の人間関係も悪くなります。

任意整理をして利息や遅延損害金をカットしても返済できる見込みがないのであれば、別の手続きをする必要があります。どの手続きがあっているかは自分で判断することがむずかしいので、弁護士・司法書士に相談すべきです。

事務所への相談に迷ったら診断してみる

いきなり弁護士や司法書士に相談するのは気が引ける人や不安な人は、減額診断を利用して自分の借金がそもそもどれくらい減るのかを確認することから始めるべきです。

弁護士公認の借金減額診断なので、いくら減るか分かったらそのまま無料相談をしてみることもできます。

任意整理のデメリットを回避する方法

払いすぎた利息を取り戻す過払い金請求をする

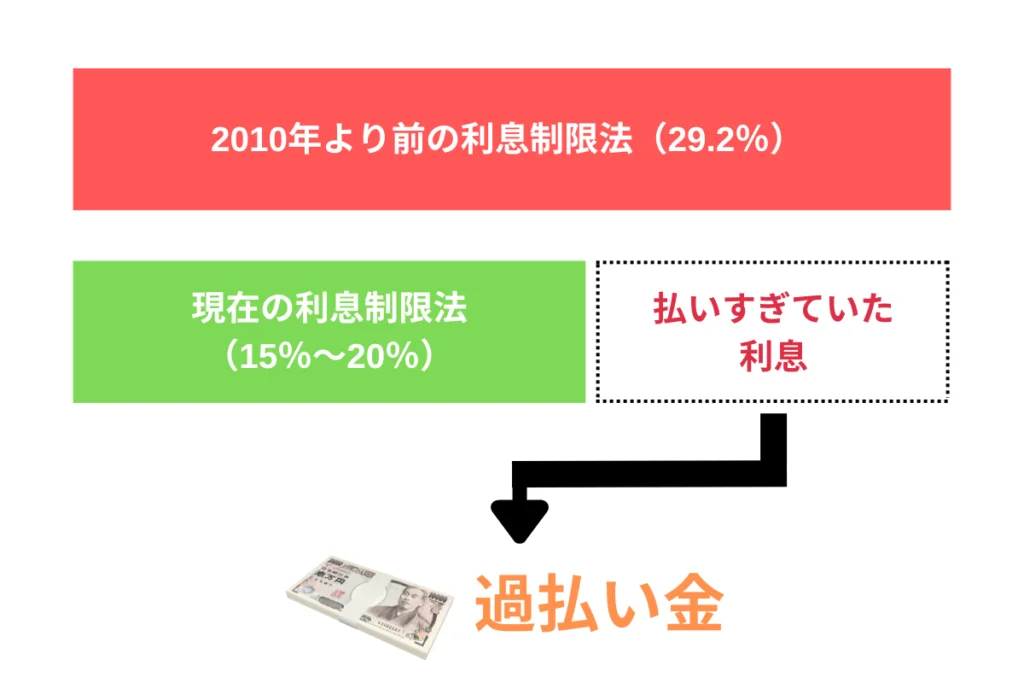

すべての貸金業者は、2010年6月17日まで利息制限法の上限金利20%、出資法の上限金利29.2%のどちらかを守ればいいと、貸金業法によって定められていました。

2010年6月18日に貸金業法と出資法が法改正されたことで、利息制限法の上限金利である20%を守らなければならなくなり、法改正より前の借金については、払いすぎた利息(過払い金)として取り戻せると決められました。

そのため、2010年6月17日より前から借金については、過払い金が発生する可能性があります。

過払い金請求すれば、取り戻した過払い金で借金を減らしてから任意整理することができるので、毎月の返済負担をグッと抑えることができます。また、取り戻した過払い金で借金を完済できれば、任意整理をしなくてもよくなるので、ブラックリストに載ることを回避できます。

ただし、過払い金請求には時効があるので、借金を完済あるいは最後に取引をした日から10年経つと取り戻せなくなります。過払い金を取り戻せば任意整理後の生活をラクにすることができるので、取り戻せなくなる前に弁護士・司法書士に依頼すべきです。

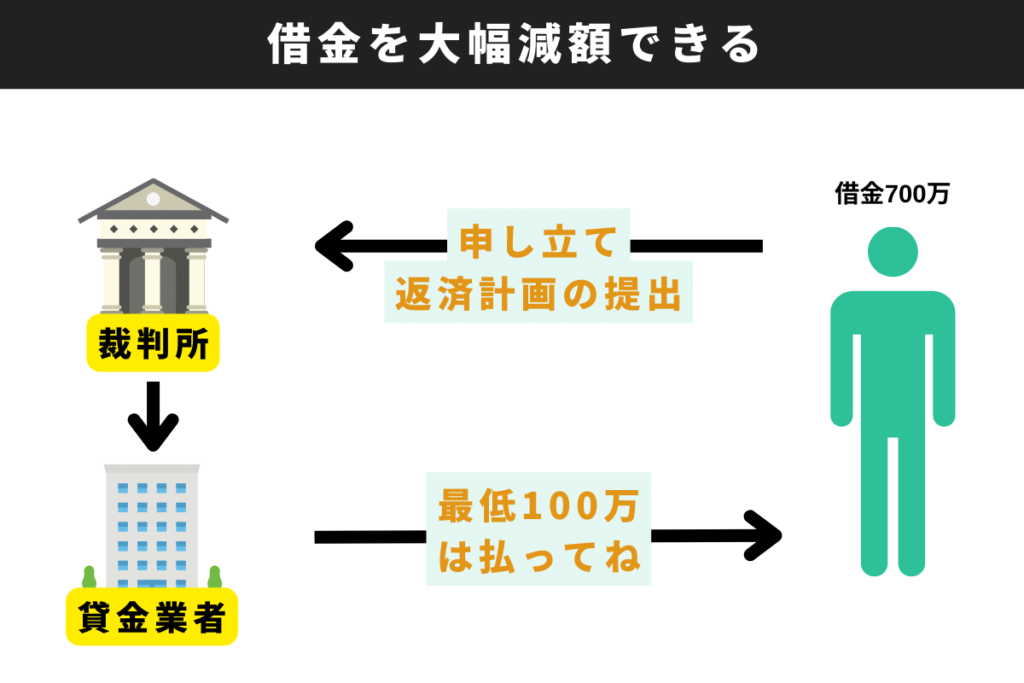

借金を最大90%カットする個人再生をする

個人再生は、定期的な収入のある人が、借金を最大90%カットして住宅も残すことができる手続きです。

裁判所が個人再生の手続きを認めると、自宅以外のローンが残っている財産は売却されてしまいますが、代わりに最大90%の借金がカットされます。

個人再生は、任意整理ではカットできない元金も含めて借金を大幅に減額できるうえに、ローンを返済中の住宅を手元に残しておくことができます。また、ローンを完済している財産が残せるかどうかは弁護士や司法書士に聞かないと判断できません。

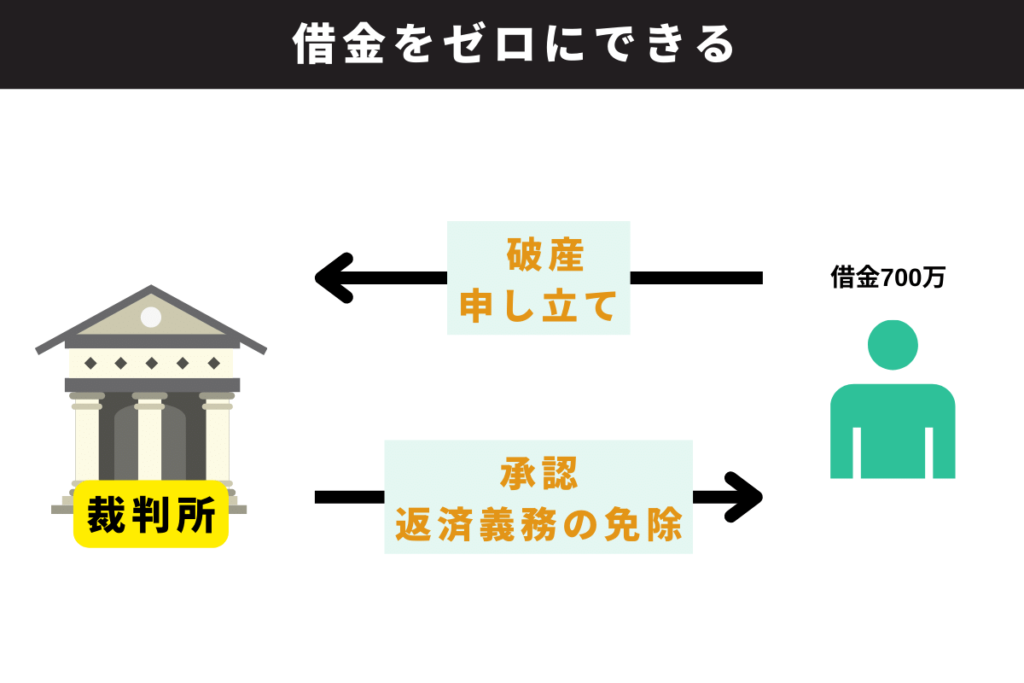

借金をゼロにする自己破産をする

自己破産は、借金が返済できないことが裁判所に認められれば、借金をゼロにできる手続きです。

自己破産をすると高価な財産や資産は失うことになりますが、借金をゼロにできるので生活を立て直すことができます。

破産申し立てをした段階で貸金業者からの取り立ては停止し、裁判所から免責が認められれば最短半年で借金がゼロ(全額免除)されます。

さらに自己破産は全ての財産を失うことはなく、現金や家財など一定の価値を下回ったものは手元に残すことができます。

借金問題に強い弁護士・司法書士に依頼する

任意整理をは自分でもおこなうことができますが、貸金業者との交渉がうまくいかないことや、家族や会社にバレるリスクがあるので、弁護士・司法書士に依頼すべきです。

ただし、すべての弁護士・司法書士が借金問題の解決を得意としているわけではありません。刑事事件を得意としている弁護士、遺産相続や不動産登記を得意としている司法書士など、専門家によっても得意分野がちがいます。

借金問題に強い弁護士・司法書士に依頼をしないと、返済計画通りに借金が返済できなかった、対象にすべきではなかった借金を手続きに含んでしまった、弁護士・司法書士に手続きを依頼する費用が高くて支払えなかったといったことになる可能性があります。

任意整理のデメリットを回避しながら、手続き後の生活で後悔しないためにも、借金問題に強い弁護士・司法書士に依頼すべきです。

借金問題に強い事務所

杉山事務所

全国の相談数は毎月3000件以上。

数多くの借金問題を解決してきている事務所です。中でも過払い金請求ではビジネス週刊誌ダイヤモンド誌で消費者金融が恐れる司法書士で1位を獲得しています。

債務整理の手続きを進める上で過払い金の発生があれば杉山事務所がしっかり取り返してくれます。

任意整理しなければよかったケースについてよくある質問

- 任意整理の失敗例は?

-

任意整理で失敗例は、以下のようなケースがあります。

- クレジットカードが使えなくなった

- 家族や会社に借金していることがバレた

- 返済を滞納して資金業者に一括請求された

- スマホを分割払いで購入できなくなった

- 弁護士・司法書士の費用が高くて払えなくなった

このほかにも失敗例があるので、くわしくは「後悔する前に知るべき任意整理のデメリット」をご確認ください。

- 任意整理で失敗しない方法は?

-

任意整理で失敗しないためには、任意整理のデメリットを理解しておくべきです。任意整理のデメリットを理解しておけば、回避して借金を減らしたり、ゼロにしたりすることができます。

任意整理で失敗しないためのデメリットの回避方法について、くわしくは「任意整理のデメリットを回避する方法」をご確認ください。