知ってる人だけが得する任意整理でブラックにならない唯一の裏ワザ

任意整理をすると、信用情報機関に事故情報が登録される、いわゆるブラックリストに載ります。

クレジットカードを作ったり、ローンを組んだりするときには、クレジットカード会社やローン会社は、信用情報機関に登録されている個人情報を確認するので、ブラックリストに載っていると審査に通らなくなります。

ただし、任意整理でブラックにならない裏技が1つだけあります。

ある条件さえ満たせば、任意整理してもブラックリストに載らずに済む可能性があるので、借金問題を抱えていてブラックリストに載ることを心配している人は、いますぐ条件に当てはまるか確認をして、弁護士・司法書士に相談すべきです。

任意整理でブラックになるとできなくなること

ブラックリストに載るとできなくなること

任意整理をするとブラックリストに載り、生活のなかで以下のような制限を受けることになります。

- 新たな借金ができなくなる

- クレジットカードが使えなくなる

- 新たにクレジットカードを作れなくなる

- ローンを組むことができなくなる

- 携帯電話を分割で購入できなくなる

- 保証人になれなくなる

- 賃貸住宅の契約や更新ができない可能性がある

ブラックリストに載ると、カード会社はクレジットカードを強制解約するので、クレジットカードが使用できなくなります。

また、新たに借金をするとき、クレジットカードをつくるとき、ローンを組むとき、保証人になるときも、各業者は信用情報機関を確認するので、ブラックリストに載っていると審査に通ることができなくなります。

任意整理をしても賃貸住宅の契約や更新はできますが、審査で信用情報を確認する信販系の保証会社がついている場合は契約・更新ができない可能性があります。

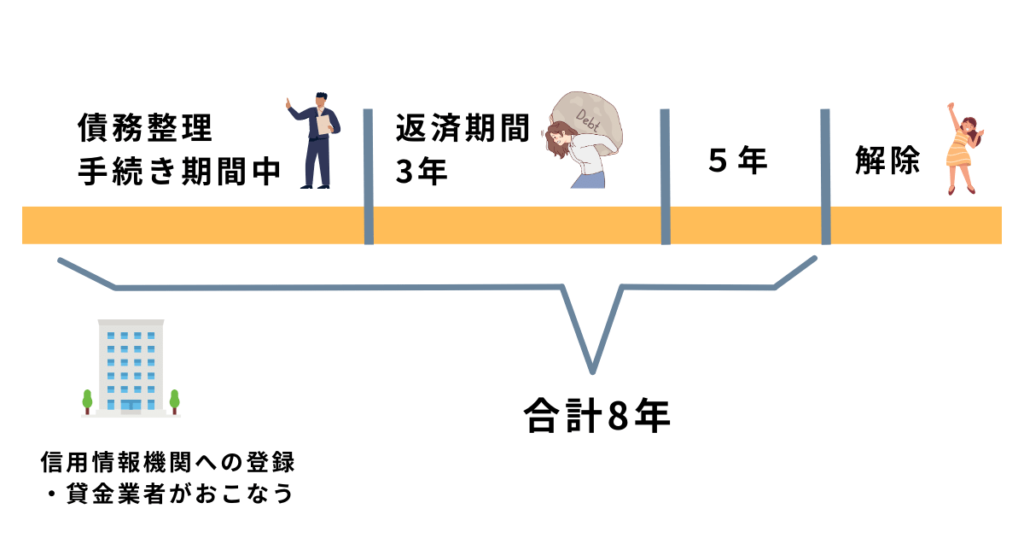

任意整理でブラックリストに載る期間

任意整理でブラックリストに載る期間は、貸金業者と和解後に借金を完済してから5年です。

信用情報機関は、CIC(株式会社シー・アイ・シー)・JICC(日本信用情報機構)・KSC(全国銀行個人信用情報センター)があります。

会社によってブラックリストに載る期間がちがい、JICC(日本信用情報機構)以外はブラックリストの解除期間は公開していません。

| 信用情報機関 | ブラックリスト解除まで |

|---|---|

| CIC | 記載なし |

| JICC | 完済から5年 |

| KSC | 記載なし |

ブラックリストに載るタイミング

任意整理をしてブラックリストに載るタイミングは、弁護士・司法書士が手続きを引き受けたことを伝える「受任通知」を資金業者に送り、その内容を貸金業者が確認して、信用情報機関に事故情報を登録したときです。

つまり、受任通知を送ったときから、借金を完済するまでの期間はブラックリストに載ることになります。

信用情報機関ごとに利用する会社がちがう

信用情報機関によって加盟する貸金業者がちがいます。

例えば、消費者金融が利用するのは株式会社日本信用情報機構(JICC)で、クレジットカード会社が利用するのは株式会社 シー・アイ・シー(CIC)です。

全国銀行個人信用情報センター(KSC)は銀行が利用する信用情報機関です。

消費者金融が利用するJICCはブラック解除までやさしいですが、クレジットカード会社が利用するCICと銀行が利用するKSCは厳しいのでブラック解除まで時間がかかります。

任意整理でブラックにならない唯一の方法

任意整理するとブラックリストに載ることは絶対に回避できません。

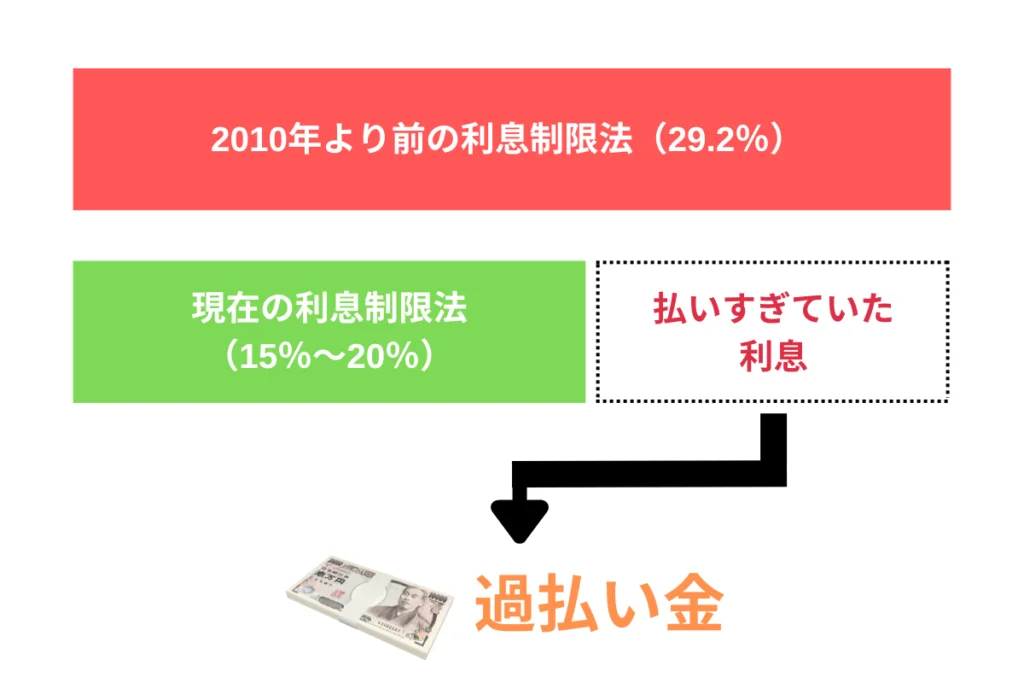

ただし、任意整理をするつもりが、貸金業者から取り寄せた取引履歴から利息を再計算して、借金の残高を調べなおす「引き直し計算」をした結果、「過払い金」が発生していることがあります。

貸金業者に過払い金請求をして、取り戻した過払い金で借金を完済できればブラックリストに載りません。

取り戻した過払い金で借金を完済する

任意整理をするときには、いつ、いくら借金をしたかなど取引の詳細が書かれている「取引履歴」を貸金業者から取り寄せます。

取引履歴を取り寄せたあと利息を再計算して、借金の残高がいくらあるのかを調べなおす「引き直し計算」をしますが、引き直し計算をした結果、払いすぎていた利息(過払い金)があれば貸金業者に請求することで、取り戻すことができます。

過払い金とは

過払い金とは、現在の利息制限法で決まっている20.0%よりも高い金利で借りていた人が請求できる払いすぎていた利息(お金)のことです。

20.0%よりも高い金利で借りていたことがポイントとなるため、たとえ少額の借金であっても過払い金は発生します。

現在の上限金利

| 借入金額 | 金利 |

|---|---|

| 10万円未満 | 上限年20% |

| 10万円~100万円未満 | 上限年18% |

| 100万円以上 | 上限年15% |

100万円未満の借金でも借り入れ当時の金利が18%以上なら過払い金が発生してます。

100万円以上になると金利差が大きいのでかなりの金額の過払い金が戻ってくる可能性があります。

過払い金請求をして借金を完済できれば、任意整理をする必要がなくなるのでブラックリストに載りません。また、過払い金請求した貸金業者については、信用情報のブラックリストとは別に「社内ブラック」になるので取引できなくなりますが、そのほかの業者とは取引ができます。

過払い金には発生する借金には、以下のような条件があります。

- 2010年6月18日より前に貸金業者から借金をしている

- 完済または最後に返済してから10年が経過していない

借り入れ期間が長い人は、過払い金が発生している可能性があり、取り戻せればブラックリストに載らずに借金を完済できるチャンスです。

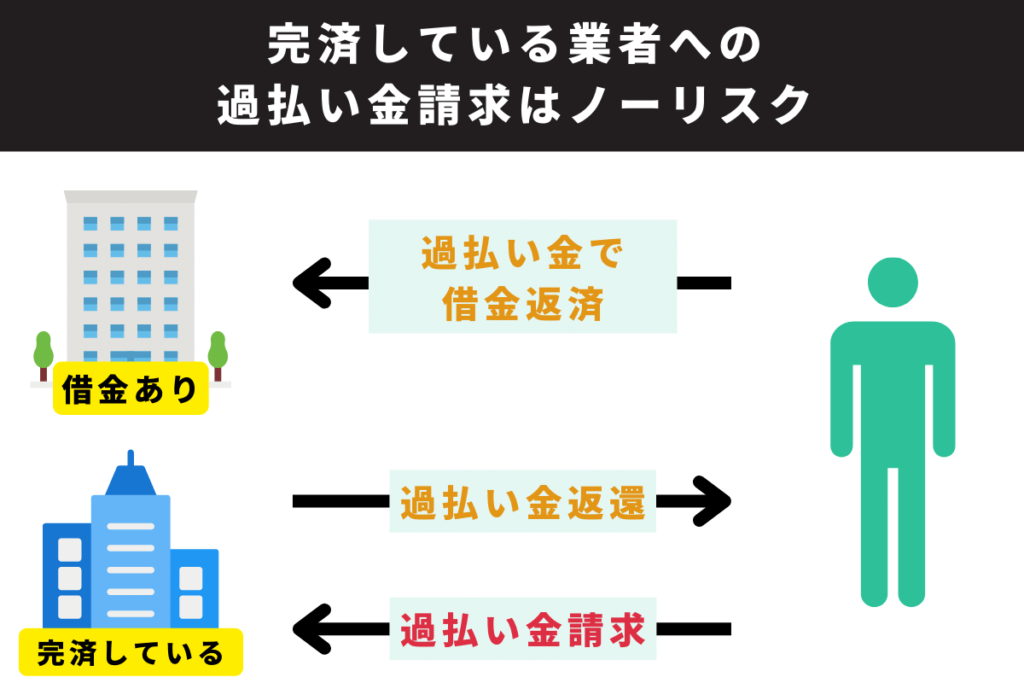

完済している業者から過払い金を取り返して返済する

過払い金請求は現在進行形で借金をしている業者に対してだけでなく、すでに完済している業者に対してもおこなうことができます。

借金をしている業者に対して過払い金請求をして過払い金を取り戻して完済できないときはブラックになります。

しかし、別の完済している業者から過払い金を取り戻し、そのお金で別の業者に返済を当てればブラックになることなく、借金を減らしたり、なくしたりできます。

任意整理でブラックにならない方法ができない人

任意整理でブラックにならない方法は全ての人ができるわけではありません。過払い金が発生している人もしくは過払い金が時効になっていないことが条件として求められます。

過払い金が発生しているのは31歳以上

2023年時点で31歳以上の人は過払い金が発生している2010年頃にお金を借りることができる人です。

31歳未満の人は過払い金が発生する2010年より以前にお金を借りることができません。

つまり、31歳以上の人が任意整理でブラックにならない方法ができる可能性があるということになります。

過払い金の時効をむかえていない

過払い金は貸金業者との取引から10年経つと時効をむかえます。時効が成立してしまうと1円も取り戻せなくなってしまいます。

また、貸金業者が倒産してしまった場合にも取り戻せないので、過払い金が取り戻せなくなる前に、いますぐ弁護士・司法書士に調べてもらうべきです。

ブラックになっても任意整理すべき人

借金が完済できなければ任意整理することになる

引き直し計算しても過払い金が発生していなかった場合や、過払い金請求をして取り戻した過払い金を返済にあてても借金が完済できない場合には、任意整理をすることになるのでブラックリストに載ります。

ただし、過払い金が発生していれば、取り戻した過払い金を返済にあてて借金を減額してから任意整理することができるので、手続きしたあとの返済がラクになります。万が一、過払い金が発生しておらず任意整理することになっても、利息をカットして元金のみを返済すれば良くなります。

いずれの場合であっても、利息の返済ばかりでいつまでも元金が減らない借金に追われることがなくなります。

過払い金が発生しているかどうかは、貸金業者から取引履歴を取り寄せて引き直し計算をしないとわかりません。借金を1日でも早く完済するためにも、いますぐ弁護士・司法書士に依頼すべきです。

ブラックになっても任意整理すべき人の特徴

任意整理するとブラックリストに載りますが、それでも以下のような人は任意整理すべきです。

- 借金の合計金額が年収の1/3を超える

- 借金を返済できず延滞をしている

- 複数の貸金業者から借り入れを繰り返している

- 毎月きちんと返済していても借金が減らない

- 自宅や車など財産の差し押さえを避けて借金を減らしたい

すでに自力では借金が返済できない状況におちいっているので、任意整理をしなくてもいずれブラックリストに載ります。

いま任意整理をしてブラックリストに載ったとしても、借金を完済して5年経てば解除されて、クレジットカードを作ることやローンを組むことができます。ブラックリストに載ることをおそれるよりも、いつまでも借金に追われることのほうがきついので、いますぐ弁護士・司法書士に依頼すべきです。

任意整理でブラックにならない方法についてよくある質問

- 任意整理で信用情報に登録された情報はいつ消える?

-

任意整理後の事故情報が消えるのは、貸金業者と和解したあとの借金を完済してから5年です。事故情報が登録されるタイミングは、任意整理の依頼を受けた弁護士・司法書士が貸金業者に受任通知を送り、それを貸金業者が確認したときです。

任意整理で信用情報機関に事故情報が登録される期間について、くわしくは「任意整理でブラックリストに載る期間」をご確認ください。

- 任意整理でブラックにならない方法は?

-

任意整理をするとブラックリストに載ることは絶対に避けられません。ただし、貸金業者から取引履歴を取り寄せて、それをもとに引き直し計算をした結果、払いすぎていた利息(過払い金)があればブラックリストに載ることを回避できる可能性があります。

任意整理でブラックにならない方法について、くわしくは「任意整理でブラックにならない裏技」をご確認ください。