債務整理で起きるデメリットを知れば安全に借金を免除できる

債務整理とは、債務を減額したり免除(ゼロ)にできる3つの手続きの総称で、借金問題を解決する手段です。

ただし、ブラックリストに載ったり、クレジットカードが使用できなくなるなどのデメリットだけでなく、財産や保証人にかかわる問題もあります。債務整理のデメリットを知らずに手続きすると、財産も人脈も失ってしまいます。

借金の返済が進まない人は債務整理すべきですが、手続きしたあとの生活で間違いなく後悔するので、債務整理のデメリットとその回避方法を知っておくべきです。

債務整理の共通する3つのデメリット

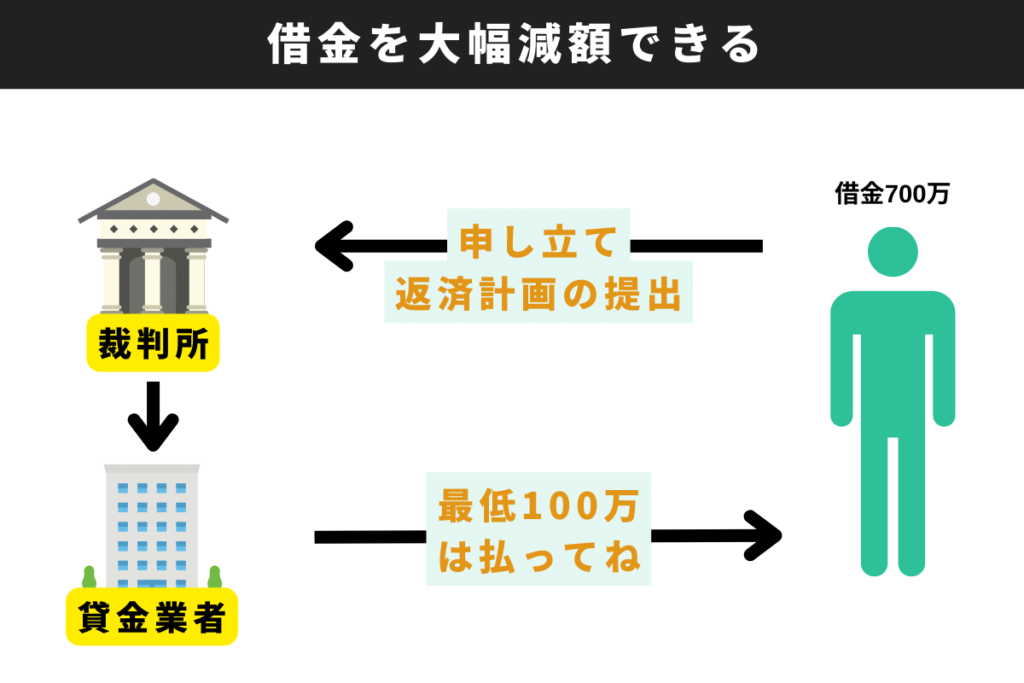

債務整理には、これから払うべき利息をカットして毎月の返済額を減らす任意整理、借金を最大90%カットする個人再生、借金を免除(ゼロ)にする自己破産があります。

任意整理・個人再生・自己破産に共通するデメリットには、信用情報に関わること・財産にかかわること・保証人にかかわることの3つがあります。

- ブラックリストに載るデメリット

- 財産にかかわるデメリット

- 保証人にかかわるデメリット

\ 気になるデメリットをチェック /

ブラックリストに載るデメリット

ブラックリストに載ると、以下のようなデメリットがあります。

- 新たに借金ができなくなる

- クレジットカードが使えなくなる

- 新たにクレジットカードを作れなくなる

- ローンを組むことができなくなる

- 携帯電話を分割で購入できなくなる

- 保証人になれなくなる

- 賃貸住宅の契約や更新ができない可能性がある

信用情報機関にはCIC(株式会社シー・アイ・シー)・JICC(日本信用情報機構)・KSC(全国銀行個人信用情報センター)があり、ブラックリストに載る期間は、手続き方法や信用情報機関によって5年から7年です。

任意整理は借金を完済してから5年、個人再生と自己破産は5年~7年は、ブラックリストに載ります。

新たな借り入れができなくなる

貸金業者がお金を貸すときには、信用情報機関に登録されている個人信用情報を確認します。

ブラックリストに載っていると返済能力がないと判断されて、新たに借金をすることができなくなります。

ただし、債務整理をすれば借金を減額したりゼロにして、新たに借金をする必要がなくなるので、大きなデメリットではありません。

クレジットカードが使えなくなる

債務整理をするとクレジットカードは強制解約されて、使用できなくなります。

そのため、クレジットカードを毎月の携帯電話や公共料金の支払いに使用している場合には、支払い方法を変更しておく必要があります。

ただし、任意整理であれば手続きするクレジットカード会社を選べるので、手続きから外したクレジットカードは更新のタイミングや貸金業者の判断によって引き続き使えることがあります。

新たなクレジットカードを作れなくなる

クレジットカードを発行するときに、クレジットカード会社は信用情報機関で返済能力を確認します。

ブラックリストに載っているときは、返済能力がないと判断されて、クレジットカードの作成審査に落ちる可能性が高まります。

ただし、クレジットカードが必ずしも作れないわけではなく、デポジット型のクレカや利用枠が低いクレカは審査が通る可能性があります。

また、デビットカードや、QRコード決済やスマホ料金と合算するキャリア決済といったキャッシュレス決済、PaidyやGMO後払い、NP後払いといった後払い決済を利用すれば、生活で困ることはありません。

完済後5年程経過して、ブラックリストから事故情報が消えれば、新たなクレジットカードが作れる可能性が高まります。

銀行ローンを組むことができなくなる

低金利のローンを組みたいときは銀行にローン審査を申し込みますが、ブラック状態だと銀行ローンは通ることはありません。

しかし、抜け道は残されており、住宅ローンや自動車ローンなどは銀行以外のサービスを利用すればローンを組める可能性が残されています。

ただし、債務整理後にローンを組むことは新たな借り入れをすることと同じになるので、任意整理した貸金業者から借金を返済する意思がなく債務整理をしたと訴えられる可能性があります。

携帯を分割で購入できなくなる

携帯電話の分割購入には審査があり、クレジットカードやローンの審査と同じように信用情報機関の個人信用情報を確認します。

債務整理をしてブラックリストに載ると返済能力がないと判断されるので、携帯を分割で購入することができません。

ただし、携帯料金の支払いを延滞していなければ、携帯を使えなくなったり、解約されることはなく使い続けることができます。

また、携帯を一括で購入したり、ブラックリストが消えたあとに再び分割で購入できるようになります。

保証人になれなくなる

住宅ローンや自動車ローン、賃貸契約、奨学金など、保証人が必要になる場合がありますが、ブラックリストに載ると保証人になることができません。

保証人は、契約者が返済できないとき、代わりに返済できるだけの安定した収入があることを前提とされています。ブラックリストに載ると返済能力がないと判断されるので、保証人になることができません。

ただし、ブラックリストに載ることで家族や親族の信用情報に影響することはないので、家族や親族が保証人になることができます。ブラックリストから消えれば、再び保証人になることもできます。

賃貸住宅の契約や更新ができない可能性がある

賃貸住宅には、契約するときに賃貸保証会社を通すことが多いです。

保証会社には種類があり、そのうち「信販系」の賃貸保証会社は、信用情報機関の個人信用情報を確認するので、債務整理をしてブラックリストに載っていると新規の契約や更新ができない可能性があります。

ただし、信販系ではなく「独立系」の保証会社であったり、保証会社がついていなくて保証人がいればいい賃貸住宅であれば、信用情報機関を確認されないので、賃貸契約することができます。

財産にかかわるデメリット

任意整理、個人再生、自己破産の手続きのデメリットとして、ローンが残っている商品は貸金業者もしくは裁判所に回収されてしまいます。

ローンが残っている商品の名義人は、ローンを組んでいる人ではなく、ローンのお金を立て替えている貸金業者だからです。自己破産は財産をすべて失うイメージが強いですが、任意整理や個人再生であっても財産を回収される可能性があることを理解しておくべきです。

ローンを組んで購入したものが回収されてしまってから、はじめて債務整理の仕組みを知る人も少なくありません。

大切な財産を守るためにも、債務整理をする前には回収される可能性のある財産を理解しておき、回収されたときの対策を考えておく必要があります。

財産にかかわるデメリットを回避する方法

ローンを組んだ貸金業者を債務整理の対象から外せる「任意整理」をすることで、財産が回収されるデメリットを回避することができます。

ただし、任意整理をするには、毎月しっかりと借金を返済できないといけません。もし、借金が多く、任意整理をしても毎月の返済ができない場合は、個人再生または自己破産をすることになります。

個人再生であれば、住宅ローンを手続きの対象から外すことができるので、住宅を手元に残しておくことができます。

保証人にかかわるデメリット

借金をしたときに保証人をつけた場合、債務整理をすると保証人に借金の一括請求がいくことを知っておくべきです。

保証人がついている借金を債務整理すると、借金をしている本人は借金を減らしたり、ゼロにすることができますが、免除された借金は消滅しません。そのため、保証人がすべての借金を一括で支払わなければなりません。

借金をした本人が分割で支払っていた借金には、民法137条の「期限の利益喪失」条項が適用されます。「期限の利益喪失」によって、すぐにお金を一括返済しなければならなくなりますが、借金をした本人が返済できないので、保証人が代わりに返済することになります。

一括請求された借金を返済できなければ、保証人も債務整理をすることになります。保証人をつ期の借金を債務整理するときには、保証人に迷惑をかけることを理解しておくべきです。

保証人にかかわるデメリットを回避する方法

保証人に迷惑をかけたくない人は、保証人つきの借金を債務整理の対象から外せる「任意整理」をすれば、保証人に一括請求がいくデメリットを回避できます。

もし、一括請求された借金を保証人が支払えない場合は、保証人も一緒に任意整理するしかなくなります。保証人も一緒に任意整理すれば、借金をした本人がきちんと支払いを続けるかぎり、請求が保証人にいくことはありません。

ただし、連名で任意整理すると保証人もブラックリストに載ってしまうので、債務整理をする前に保証人とよく相談すべきです。

債務整理をする大きなメリット

債務整理のメリットは、借金問題を解決できることです。

債務整理の手続き方法によって借金を減額したり、ゼロにすることができるので、いくら返済しても減らない借金を返済できるチャンスになります。

ブラックリストに載ることや、財産を失う、保証人に迷惑がかかるといったデメリットはありますが、借金が減らないのであれば、このまま生活をしていても解決しません。

それぞれ借金や生活の状況にあわせて債務整理の手続きを選ぶことで、自分では解決できない借金問題から解放されて、生活を立て直すことできます。

借金の返済が進まない人、もはや借金が返済できない人は、デメリットをおそれすぎずに弁護士や司法書士に相談すべきです。

債務整理の手続きでちがうデメリット

債務整理には、任意整理、自己破産、個人再生の3つの手続きがあります。

| 方法 | 対象者 |

|---|---|

| 任意整理 | 返済が困難であるが、元本の返済ならできる人 |

| 自己破産 | 全く返済ができない状況にある人 |

| 個人再生 | 一定の収入があり、借金の一部を返済できる人 |

債務整理の3つの手続きは目的と債務者の要望によって決める必要があります。目的と債務者の要望にマッチした手続きを選ばないとかえって生活が苦しくなり、借金解決まで遠回りになります。

したがって、債務整理の手続きを選ぶ前に、弁護士や司法書士といった専門家に相談して、自分にあった方法を選ぶべきです。

任意整理をするデメリットとメリット

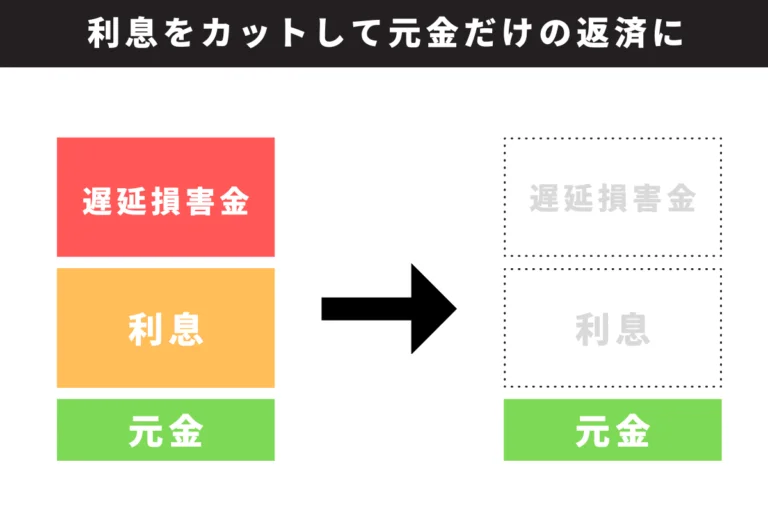

貸金業者と直接交渉をおこない、これから払うべき利息をカットして毎月の返済額を減らす手続きです。裁判所を通さずに、対象とする貸金業者を選らんで手続きすることができます。

任意整理の3つのデメリット

- 借金の元本は減らせない

- 交渉に応じない業者がいる

- 返済期間が短くなる可能性がある

借金の元本は減らせない

任意整理で減らせる借金は、これから払うべき利息や延滞をしたときに発生した遅延損害金だけです。つまり、元本じたいは減らすことができません。

借りすぎて元本じたいの返済がむずかしい人は自己破産や個人再生をするべきです。

交渉に応じない業者がいる

任意整理は裁判所を通さない手続きです。

いくら弁護士や司法書士を通して交渉をしても任意整理には応じない業者がまれにいます。

任意整理に応じてくれなければ利息のカットや遅延損が金のカットはできないため、元本のみの返済をすることができません。

個人再生や自己破産であれば、任意整理に応じない業者でも債務整理することができます。

返済期間が短くなる可能性がある

任意整理をすると返済回数を36回~60回にして、返済期間を3年~5年に引き伸ばすことができます。

消費者金融やクレジットカード会社の借金は返済回数を増やせるので毎月の支払いを減らすことができますが、奨学金や住宅ローンといった低金利の借金は10年以上の返済計画であることがほとんどです。

10年以上の返済計画にある借金を任意整理してしまうと返済期間が短くなってしまうため、毎月の返済額が増えてかえって生活が苦しくなります。

奨学金や低金利の銀行ローンは債務整理しない選択も検討してください。

こちらも調べられています

任意整理のメリット

- 利息をカットして元本だけ返済できる

- 毎月の返済額を減らせる

- 過払い金があれば借金を完済あるいは減額できる

- 督促や取り立てを一時的にストップできる

- 貸金業者を選んで手続きできる

- 家族や会社にバレにくい

任意整理を依頼すると弁護士や司法書士が「受任通知」という取り立てを止めることができる通達を貸金業者にしてくれます。手続き終了まで取り立てが止まるので生活の立て直しがしやすくなります。

任意整理は裁判所を通さないため、家族や会社に手続きをしていることはバレません。そのため、家族に内緒で借金の返済をすることが可能です。

個人再生をするデメリットとメリット

個人再生は、定期的な収入のある人が、借金を最大90%カットして住宅も残すことができる手続きです。

裁判所が個人再生の手続きを認めると、自宅以外のローンが残っている財産は売却されてしまいますが、代わりに最大90%の借金がカットされます。

個人再生の4つのデメリット

- 住宅以外の高価な財産を回収される

- 貸金業者から反対されると失敗する

- 手続きの期間が長く根気がいる

- 減額した借金は原則3年で完済する

住宅以外の高価な財産を回収される

個人再生は大幅に借金を減らせる代わりに車などの高価なものは回収されてしまいます。唯一、住宅だけは住宅ローン特則という手続きをすれば残すことができます。

どうしても財産を回収されたくない人は、債務整理する債権者を選べる任意整理をすべきです。任意整理をしても借金が減らない人は諦めて個人再生か自己破産をするしかありません。

貸金業者から反対されると失敗する

個人再生の手続きは裁判所から返済計画を認めてもらわないといけません。

個人再生後の返済計画は貸金業者(債権者)も話し合いに同席します。もし、話し合いに参加した過半数の貸金業者から賛同をえられなかった時は個人再生は失敗となります。

個人再生には債権者の決議が必要ない「給与所得者等再生」という手続きがあります。

「給与所得者等再生」なら債権者の賛同がなくても成立させることができます。ただし、減額できる金額が少なくなります。

手続きの期間が長く根気がいる

個人再生の手続きには準備期間、再生計画が遂行できるかのテスト期間を含めて1年以上時間がかかるケースがあります。したがって、借金を早く無くしたい人には向いていません。

高額な借金を抱えている人は自己破産を選んでしまった方が早く借金を解決することができます。

減額した借金は原則3年で完済する

個人再生は原則として3年で完済しなくてはいけません。そのため、安定して返済できる収入がないと裁判所に認めてもらえません。

5年まで伸ばせるかは弁護士に相談すべきです。特別な事情が認められる場合に限り5年での完済計画として認められるケースがあります。

また、収入が安定しない人は個人再生認可後に返済できなくなることがあるので、無理に借金問題を先送りするより、自己破産をしてしまった方が良いです。

個人再生のメリット

- 借金を最大90%カットできる

- 3年~5年の分割返済にして毎月の返済額が減る

- ローンが残っている住宅を残せる

- ローンを完済した財産は残せる可能性がある

個人再生は、借金を大幅に減額できるうえに、ローンを返済中の住宅を手元に残しておくことができます。また、ローンを完済している財産が残せるかどうかは弁護士や司法書士に聞かないと判断できません。

自己破産をするデメリットとメリット

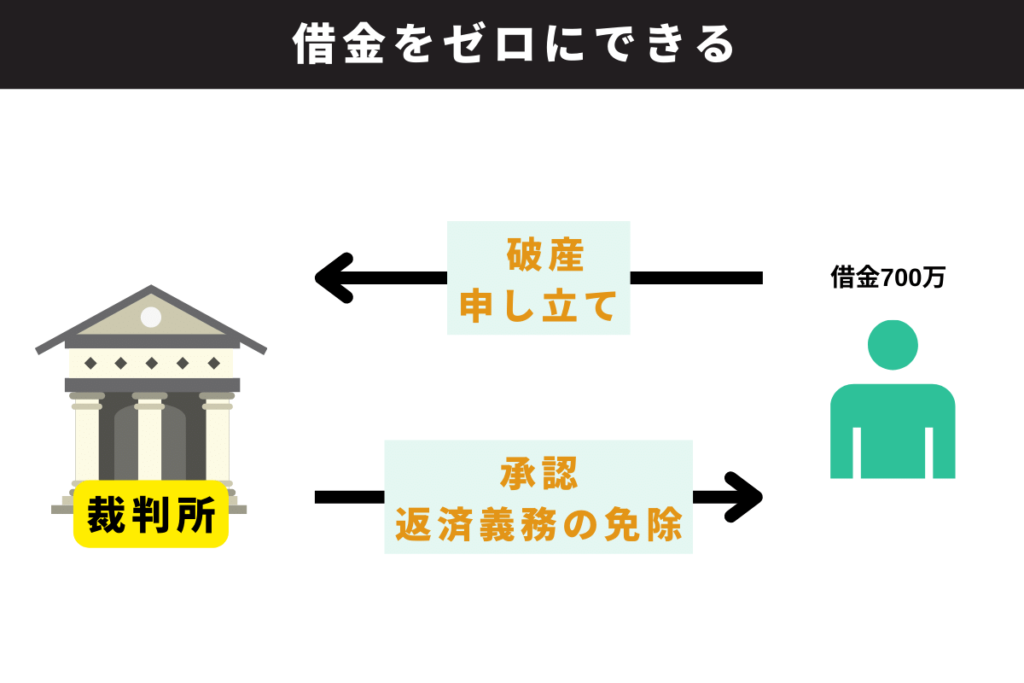

自己破産は、借金が返済できないことが裁判所に認められれば、借金を免除できる手続きです。

自己破産をすれば借金が免除(ゼロ)されるなるので、生活を立て直すことができますが、高価な財産や資産は失うことになります。

自己破産の3つのデメリット

- 高価な財産(物や保険金など)がすべて処分される

- 手続中に制限がつく職業がある

- 国が発行する官報に実名が掲載される

高価な財産(物や保険金など)がすべて処分される

住宅や20万円以上の車、家電などが回収されて換価処分されて払えなかった借金の返済にあてられます。

それでも返済できなかった分は免除されますが、保証人がついている借金があるときは、保証人に残りの借金の返済が移ります。

処分の回避はできません。

しかし、99万円以下の現金や20万円以下の預貯金、20万以下の価値しかないと判断された家電、車などは残せる可能性があります。

手続中に制限がつく職業がある

自己破産をすると手続き期間中の半年~1年間は「破産者」としてあつかわれるため、法律関係の職業、金融関係の職業、不動産関係の職業、公務員といった仕事をしている人は仕事ができなくなります。

長期間の停職となるので、勤め先によっては解雇される可能性もあります。

一部職業の制限は法律で決まっているため回避することはできません。

まずは勤め先に相談すべきですが、離職しなければならないときは破産手続き中に転職活動をした方が良いです。

国が発行する官報に実名が掲載される

自己破産をすると「破産者」になったことが国の発行する官報という情報誌に実名が公開されます。ただし、官報は指定の施設でしか入手できないため、世間一般に目をすることはありません。

官報への掲載は回避することができません。

しかし、官報は毎日発行されるため、債務者が官報に載った日を特定するのは困難です。また、ネット検索しても官報に載った情報を特定することはできないので不安視することはありません。

自己破産をするメリット

- 貸金業者による取り立てや強制執行を止められる

- 生活に必要な最低限の自由財産は手元に残せる

- 借金をゼロにできる

自己破産はしたもん勝ちと言われるほどで、破産申し立てをした段階で取り立ては停止し、裁判所から認められれば最短半年で借金が全額免除されます。

さらに自己破産は全ての財産を失うことはなく、現金や家財など一定の価値を下回ったものは手元に残すことができます。

債務整理のデメリットに関する知恵袋の質問

知恵袋にある債務整理デメリットに関する質問1

債務整理と自己破産の違い、デメリットをわかりやすく教えてください。

知恵袋

A.どちらも同じ債務整理

債務整理は、任意整理・自己破産・個人再生の3つの手続きの総称のため、言葉としての違いはありません。

しかし、債務整理とよく間違われるのは任意整理です。任意整理と自己破産には明確な違いがあります。

手続きの違い

| 任意整理 | 利息をカットして元本だけの返済を3年~5年かけて行う手続きです。 |

| 自己破産 | 財産を処分して、借金を全額免除できる手続きです。 |

デメリットの違い

| 任意整理のデメリット | 借金の元本は減らせない 交渉に応じない業者がいる 返済期間が短くなる可能性がある |

| 自己破産のデメリット | 高価な財産(物や保険金など)がすべて処分される 手続中に制限がつく職業がある 国が発行する官報に実名が掲載される |

知恵袋にある債務整理デメリットに関する質問2

私には恥ずかしながら借金が計250万近くあります。(サラ金110万・銀行100万・クレジットカード35万) 毎月なんとか9万を返済しておりましたが、先月職を失いもう返済に回すお金がなくなってしまいました。 さらに私には妻と2人の幼い子供がおり私だけの収入で生活していたのですがこの先が絶望的になってしまったので債務整理をしようと決意しました。 弁護士さんに相談する前に一度この知恵袋を利用し皆さんの意見を聞きたいとおもうのですが、以下の私の状況で債務整理は可能でしょうか?

知恵袋

借金の金利や毎月の収入と返済に当てられる金額によって選択肢が変わります。

返済する能力や意思がある人は任意整理をして3年~5年で完済する計画を立てるべきです。

返済する能力や意思に欠ける場合は自己破産を選んで人生を立て直した方が良いです。

こちらも調べられています

債務整理のデメリットで勘違いが多いこと

債務整理のデメリットとして、誤解されやすいことがあります。

- 債務整理したことが戸籍に載る

- 職場を解雇される

- 債務整理をすると年金が支給されない

- 海外旅行ができなくなる

- 賃貸アパートの審査に通らなくなる

- 家族の財産もすべて失う

債務整理をおこなったことは国が発行する官報には掲載されますが、戸籍には掲載されません。

債務整理が理由で職場を解雇されることは不当解雇にあたり、民事執行法で年金は差し押さえ禁止財産とされているので、年金の支給も受けられます。海外旅行に行くことへの制限もありません。

賃貸アパートの審査は、信販系の保証会社がついている賃貸物件は信用情報機関の個人信用情報を確認するので審査に通りませんが、独立系の保証会社や保証会社がついていない賃貸物件であれば、賃貸契約もできます。

また、債務整理は、借金をした本人の財産に対しておこなわるものなので、家族が保証人となっている場合を除けば、家族の財産に影響を与えることはありません。

また、債務整理の1つである自己破産の場合であっても、生活に最低限必要な財産は残すことができるので、すべての財産が回収・処分の対象になるわけではありません。

債務整理の手続きについては、弁護士や司法書士といった専門家に相談することで、手続き後にどのような影響があるのか、どの手続きをすることで借金問題を解決できるかを教えてくれます。

自分で1人であれこれ考えるよりも、まずは相談してすべての疑問や悩みを解決すべきです。

債務整理を検討する人がすべきこと

弁護士・司法書士への無料相談

杉山事務所

全国の相談数は毎月3000件以上。

数多くの借金問題を解決してきている事務所です。中でも過払い金請求ではビジネス週刊誌ダイヤモンド誌で消費者金融が恐れる司法書士で1位を獲得しています。

債務整理の手続きを進める上で過払い金の発生があれば杉山事務所がしっかり取り返してくれます。

借金減額診断を試す

事務所への相談に迷ったら診断してみる

いきなり弁護士や司法書士に相談するのは気が引ける人や不安な人は、減額診断を利用して自分の借金がそもそもどれくらい減るのかを確認することから始めるべきです。

弁護士公認の借金減額診断なので、いくら減るか分かったらそのまま無料相談をしてみることもできます。

債務整理によくある質問

- 債務整理とはどんな手続きですか?

-

債務整理とは、借金を減らしたり、免除(ゼロ)にできる手続きのことです。債務整理を専門とする弁護士や司法書士に相談して、任意整理、個人再生、自己破産など、現在の収入や財産、借金の状況にあわせた手続きを選ぶ必要があります。

任意整理については「任意整理のデメリットとメリット」、個人再生については「個人再生のデメリットとメリット」、自己破産については「自己破産のデメリットとメリット」をご確認ください。

- 債務整理をするデメリットは?

-

債務整理には手続きによってデメリットやリスクがちがいますが、すべての手続きに共通するデメリットは、ブラックリストに載ることです。ただし、ブラックリストをそれほどおそれることはありません。

知っておくべき債務整理のデメリットは、ブラックリストよりも、財産を失ったり、保証人に借金の一括請求がいってしまう可能性があることです。

債務整理の共通するデメリットを知りたい人は「絶対に知るべき債務整理のデメリットとメリット」、手続きごとのデメリットを知りたい人は、「手続きでちがう債務整理のデメリットとメリット」をご確認ください。