「債務整理する奴はクズ」と言われる基準とクズ人間から復活する方法

お金の管理ができずに借金をしたり、自分で借金を返す気がない人はクズと言われます。

しかし、借金をしてしまった人でも完済して人生を立て直すために債務整理をして、まじめに解決の道を歩む人はクズではなく責任感のある立派な人です。

債務整理をしていることが周りにバレて、クズと言われるの心配という人は、守秘義務を厳守する司法書士や弁護士に依頼すればバレることなく借金を解決する手続きをすることができます。

「債務整理する奴はクズ」と言われる2つの基準

お金の管理ができずに借金をした

債務整理は借金(債務)を整理する手続きなので、貸金業者から借金をして返済できなくなった人が、借金を減らしたりゼロにする手続きです。

借金をする理由は、なんらかの事情で収入が少なくなった、急な出費が続いて毎月の収入では追いつかなくなった、ギャンブルをしたなど、人によってさまざまです。

ただし、借金の事情を知らない人からすると「お金の管理できない人」と考えるので、債務整理をする人はみんなクズと判断されます。

債務整理は法的に認められた借金の救済制度なので、手続きすることを後ろめたく感じる必要はありませんが、自力で返済できないほど借金をしたことは反省すべきです。

債務整理にはデメリットもあるので、反省をせずに手続きするとさらに生活が苦しくなるだけです。一方で、借金したことを反省して、借金問題の解決に向き合っている人はクズでもなければ、債務整理のメリットを得て生活を立て直すことができます。

借金の返済は止まらないので、借金問題を解決して生活を立て直したい人は、1日でも早く弁護士・司法書士に相談すべきです。

自力で借金を返済しようとしない

自力で返済できない借金を、債務整理で解決すればいいと思っている人はクズです。

債務整理して借金問題を解決しても、その後に再び借金生活になる人も少なくありません。そのような人が、債務整理をしたクズと言われます。

ただし、借金が返せなくなったことを反省して、借金問題と向き合った上で解決しようとしている人はクズではなく、債務整理をすることで生活を立て直せる人です。

債務整理には任意整理、個人再生、自己破産がありますが、自己破産以外は借金がなくなりません。債務整理で減らした借金を返済する意思がないと手続きに失敗する、あるいは手続き後の生活が苦しくなります。

生活を立て直すという意思をもっている人は、弁護士・司法書士に相談すれば、借金や生活の状況にあった債務整理の方法を教えてもらえます。借金の返済は待ってくれないので、借金問題を解決するために1日でも早く相談すべきです。

クズ人間から復活する方法

クズ人間から復活するには借金を一刻も早く完済し、借金をしない生活に戻すべきです。

すぐに借金を完済できない人は確実に完済できる道筋を立てて生活する必要があります。クズ人間から確実に復活するには債務整理の手続きである、任意整理や自己破産手続きをして債務状態をスッキリさせるべきです。

借金を減額する任意整理

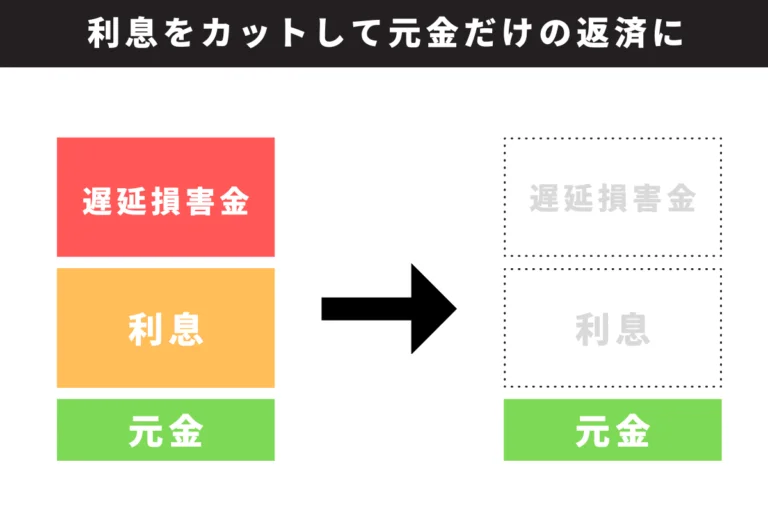

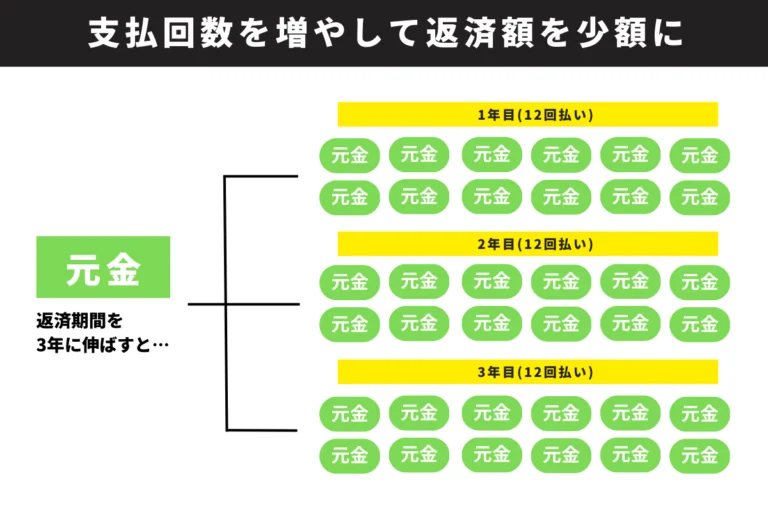

任意整理は貸金業者と直接交渉して借金にかかる利息をカットしたり、返済回数を36回~60回払いに変更して毎月の支払額を減らすことを目的とした手続きです。

依頼費用は手続きの中でも安くて、生じるデメリットも小さいので誰でも気軽におこなうことができます。

任意整理でできること

利息や借金の返済遅れで生じた遅延損害金などをカットして、元金だけ返すことができます。

例えば100万円程の借金をしている人が2年以上の返済計画を立てていると総額120万~140万円程度の借金を返済する必要があります。

しかし、任意整理をすれば100万円の元本だけの返済ができるので、任意整理の依頼料を差し引いた約10万~20万円程度を支払う必要がなくなります。

任意整理は利息カットによる借金減額だけではありません。

任意整理では支払い回数を原則として36回~60回に変更してもらうことができます。業者によっては90回払いにも対応してくれるところがあります。

支払い回数が増えても利息が乗ることはありません。元本の返済を回数を増やして返済できるので、今支払っている借金額よりも低くすることができるので、生活の立てお直しができます。

借金をゼロにする自己破産

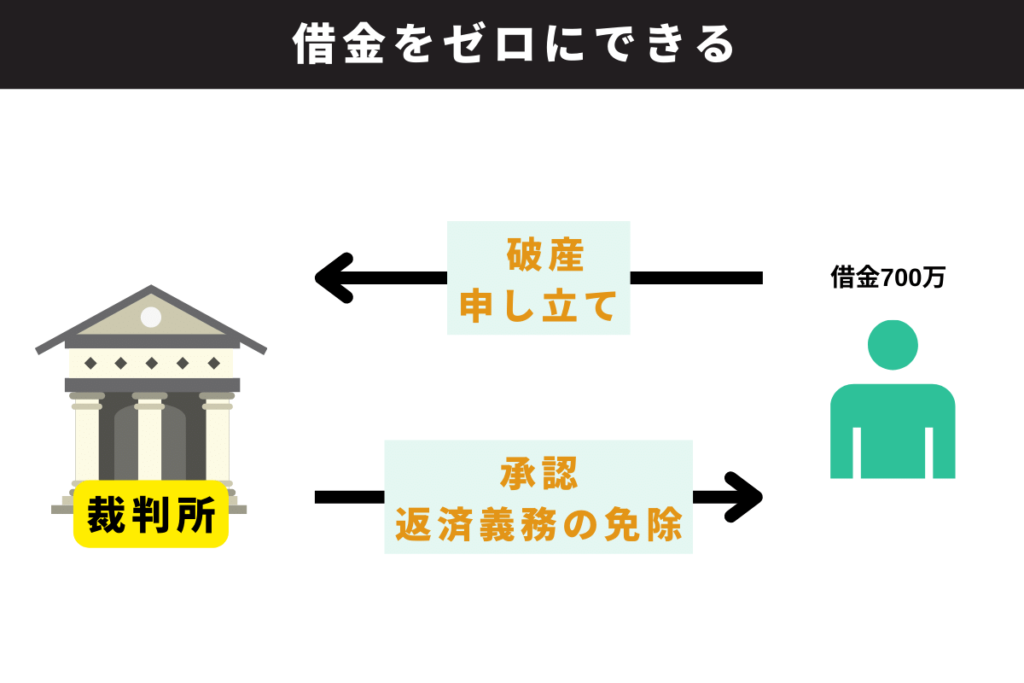

自己破産は支払いする力が残っていない人がすべき借金解決方法です。

自己破産手続きをすると借金の支払い義務から解放されるので実質、借金がゼロになります。

自己破産でできること

支払いができない人は裁判所に破産申し立てをして、裁判所に認められると借金がゼロになります。

自己破産には手続き費用がかかりますが、お金がなくても手続きを進めることは可能です。今返済できずに延滞や滞納を繰り返している人は自己破産の相談を弁護士にすべきです。

自己破産をすると高価なものは回収されてしまいます。例えば、持ち家や値が付く車やバイクなどは回収の対象になります。

しかし、現金や家具、家電、預貯金などは一定額なら手元に残すことができます。そのため、自己破産をして「手元に何も残らないから人生が終わるのでは?」と考えている人でも安心して手続きができます。

債務整理しないとやばい人の特徴

借金の総額が年収の3分の1を超える

貸金業者から借り入れられる金額は、貸金業法で定められている「総量規制」によって、年収の3分の1以内に制限されています。

ただし、銀行の貸し付けは貸金業法の規制ではなく「銀行法」で定められていて総量規制の対象外となっているので、年収の3分の1以上の借り入れができてしまいます。

総量規制は、自力で返済できるギリギリのラインとされているので、借金の合計が年収の3分の1を超えている人は、自力で返済できない状態といえます。

毎月の収支バランスにもよりますが、年収300万円であれば100万円の借金がある人はやばいです。債務整理をする人はクズではないかと悩んでいるあいだに、取り返しのつかないことになるので、1日でも早く弁護士・司法書士に相談すべきです。

借金を返済できず延滞している

毎月の返済額が多くて、61日以上あるいは3か月以上の滞納をしたことがある場合は、信用情報機関に事故情報が登録される、いわゆるブラックリストに載ります。

債務整理するとブラックリストに載りますが、任意整理なら借金を完済してから5年、個人再生や自己破産なら手続き後から5年〜7年経てば、ブラックリストから解除されます。

一方で、借金を返済できずに滞納していると完済まで時間がかかる上に、完済してからさらに5年はブラックリストに載ります。債務整理をしないで借金を滞納していると、ブラックリストに載る期間が長くなることになります。

債務整理せずに借金を滞納し続けていると、貸金業者から催告状や督促状が届き、最終的には訴訟を起こされて給料や財産を差し押さえられてしまいます。

複数の貸金業者から借り入れを繰り返している

毎月の返済ができず、また別の貸金業者から借金する人は、自力で返済できない状態である可能性が高いです。このように、複数の貸金業者から借金をすることを「多重債務」といいます。

多重債務の場合は、各貸金業者の借金ごとに利息が発生しています。返済をしても元金が減らずに利息の返済ばかりになってしまうことがほとんどで、もはや返済できているとはいえない自転車操業の状態です。

1つ1つの借金額は少なくても、いずれ滞納して貸金業者から督促を受けたり、最終的には訴訟を起こされて給料や財産を差し押さえられる可能性があります。

毎月延滞せずに返済しても借金が減らない

毎月延滞せずに返済しても借金が減らないときには、利息の返済ばかりで元金がほとんど減っていません。

貸金業者からの借金には、返済日までに最低限支払わなければならない「約定返済額」があるので、返済額を増やして、約定返済額よりも多く返済すれば元金を減らせます。

ただし、すでに生活費を差し引いて最大限の返済をしている人は、元金が減らず利息の返済ばかりになっているので、このまま返済を続けても完済できません。

これまで延滞せずに支払っている人は返済意思があるので、債務整理をすれば借金を完済までの道のりが見えるので、弁護士・司法書士に相談すべきです。

知っておくべき債務整理のデメリットとメリット

債務整理には、利息をカットして借金を減らす任意整理、借金を最大90%カットする個人再生、借金をゼロにできる自己破産があります。

債務整理の方法にかかわらず、共通して以下のようなデメリットがあります。

- ブラックリストに載るデメリット

- 財産にかかわるデメリット

- 保証人にかかわるデメリット

利息をカットする任意整理のデメリットとメリット

任意整理とは、貸金業者と直接交渉をおこない、これから払うべき利息をカットして毎月の返済額を減らす手続きです。

裁判所を通さずに、対象とする貸金業者を選らんで手続きすることができます。

任意整理をすると、これから払うべき利息や延滞をしたときに発生した遅延損害金をなくすことができるので、借りた元本のみを返済することになります。

任意整理のデメリット

任意整理のデメリットは、借金の元金は減らず利息のカットのみであることです。

借金を減額するときくと「利息+元金」をすべて減額できると勘違いしやすいですが、利息のみをカットするので、元金は減りません。原則3年〜5年で元金を返済していくことになります。

任意整理のメリット

任意整理には、デメリットをはるかに上回る大きなメリットがあります。

- これから払う利息をカットできる

- 毎月の返済額を減らせる

- 過払い金があれば借金を完済あるいは減額できる

- 督促や取り立てを一時的にストップできる

- 貸金業者を選んで手続きできる

- 家族や会社にバレにくい

借金を最大90%カットする個人再生のデメリットとメリット

個人再生は、定期的な収入のある人が、借金を最大90%カットして住宅も残すことができる手続きです。

裁判所が個人再生の手続きを認めると、自宅以外のローンが残っている財産は売却されてしまいますが、代わりに最大90%の借金がカットされます。

個人再生のデメリット

- 減額された借金を原則3年間で返済しなければならない

- 任意整理より手間、時間、費用がかかる

- 保証人に借金の一括請求がいく

- 国が発行する官報に掲載される

個人再生のメリット

- 借金を最大90%カットできる

- 3年~5年の分割返済にして毎月の返済額が減る

- ローンが残っている住宅を残せる

- ローンを完済した財産は残せる可能性がある

借金をゼロにできる自己破産のデメリットとメリット

自己破産は、借金が返済できないことが裁判所に認められれば、借金をゼロにできる手続きです。

自己破産をすると高価な財産や資産は失うことになりますが、借金をゼロにして生活を立て直すことができます。

自己破産のデメリット

- 一部の財産を除いて財産がすべて処分される

- 手続中に制限がつく職業がある

- 国が発行する官報に掲載される

- 保証人に借金の一括請求がいく

自己破産のメリット

- 貸金業者による取り立てや強制執行を止められる

- 生活に必要な最低限の自由財産は手元に残せる

- 借金をゼロにできる

多くの人が抱いている債務整理の不安

家族や会社に借金がバレる

債務整理をすると家族や会社にバレるのではないかと不安に思う人も多いですが、弁護士・司法書士に依頼すれば、貸金業者とのやり取りを任せることができるので、バレるリスクは低いです。

ただし、家族が保証人でついている借金を債務整理したり、車や住宅といったローンを返済中の借金を債務整理すると、家族にバレます。

また、債務整理は自分でおこなうこともできますが、貸金業者や裁判所とのやり取りをおこなう必要があるので、家族や会社にバレる可能性が高いです。

家族や会社にバレずに債務整理をしたい人は、弁護士・司法書士に依頼すべきです。

債務整理したことが戸籍や住民票に載る

債務整理したことが戸籍や住民票に載ることはありません。

債務整理したことが載るのは、信用情報機関であるCIC(株式会社シー・アイ・シー)・JICC(日本信用情報機構)・KSC(全国銀行個人信用情報センター)です。

これらの信用情報機関に事故情報が登録されることを「ブラックリストに載る」といいますが、戸籍や住民票とは関係がありません。

結婚ができない、就職ができないと心配する必要はありません。

家族の信用情報に傷がつく

債務整理をすると、ブラックリストに載るので個人信用情報に傷がつきますが、家族の信用情報に傷がつくことはありません。

あくまでも債務整理をした個人がブラックリストに載るだけです。

ただし、家族が保証人の借金を債務整理すると、返済義務が家族にうつって一括請求されます。家族が返済できなければ一緒に債務整理をすることになるので、家族もブラックリストに載ることになり、信用情報に傷がつきます。

任意整理であれば保証人つきの借金を回避することができるので、保証人つきの借金がある人は弁護士・司法書士に相談すべきです。

会社をクビにされる

債務整理したことが会社にバレたとしても、クビになることはありません。

ただし、債務整理しないで借金を滞納していると、いずれ貸金業者に給料や財産を差し押さえられます。給料が差し押さえられると、裁判所から会社に連絡がいき、会社から債権者(貸金業者)に給料の一部を振り込まなければならなくなります。

給料を差し押さえられても会社をクビにされることはありませんが、会社での立場が苦しくなるので、1日でも早く債務整理をして借金問題を解決すべきです。

守秘義務を厳守する借金に強い事務所

杉山事務所

債務整理する人がクズなのかについてよくある質問

- Q1:借金している奴はクズと言われてしまった。復活する方法はある?

-

借金をしている=クズの状態から抜け出すには借金を完済して借金をしない生活を見せつけるしかありません。借金を完済できれば、借金をして完済した実績が生きる上での自信につながるはずです。人生を立て直したい人は「クズ人間から復活する方法」をご確認ください。

- Q2:債務整理をすることを周囲にバレたくないけど‥大丈夫?

-

債務整理手続きをしていることが周囲の人にバレて、クズと言われるのが怖いという人がいますが、司法書士や弁護士に依頼すれば、守秘義務から周囲の人にバレるリスクは大きく下がります。そのため、周囲にバレてクズと言われることはありません。詳しくは「多くの人が抱いている債務整理の不安」もご確認ください。