知恵袋の「債務整理とはわかりやすく」に多くある勘違いと正しい知識

知恵袋は法律事務所のホームページとちがって、サービスの紹介や余計な情報が少なく、同じような悩みを書かている人がいる掲示板なので回答によっては分かりやすく理解できることもあります。

しかし、債務整理は法律が関係する手続きなので、きちんと理解した人が回答をしないと間違った情報で進めてしまい、結果的に損をしてしまうことがあります。

知恵袋は匿名掲示板であり、情報の質が高いとは言えません。したがって、債務整理についてきちんと理解したい人はよくある勘違いに騙されず、正しい知識を身に着けるべきです。

債務整理についての情報を知恵袋で探すリスク

知恵袋は回答者の質が低い

Yahoo!知恵袋にはどんな質問にも回答してポイントを稼ごうとする人、そのジャンルで1回だけ回答をしたらアカウントを捨てる成りすまし業者が存在します。

そのため、債務整理に特化した専門家はいません。

回答者の品質が安定しないので、質問者の質問を投げた時間帯やタイミングによっては的外れな回答や誹謗中傷ともとれるような回答がと届いたりします。

中には専門家でも「その通り」と思える内容もありますが、必ずしも正しい回答が出ているわけではありません。

悩みの内容が増える

債務整理とは任意整理、自己破産、個人再生の手続きをまとめた内容を指す言葉ですが、質問者の多くは任意整理のことを債務整理として質問するケースがほとんどです。

自己破産や個人再生といった新しい言葉を聞いたことで、自分は何の手続きをすべきなのかさらに悩んでしまう人も少なくありません。

悩みが増えるとめんどくさくなり、借金問題から目を背けて結局、債務整理ができずに苦しむという悪循環になってしまう人が多いです。

債務整理のデメリットを知恵袋で集めるとかえって余計な情報を集めて正しい判断ができなくなるので、弁護士や司法書士にデメリットを理解できるまで話を聞くべきです。

自作自演をしているケースがある

「債務整理 デメリット」や「債務整理とは?」で検索すると丁寧に回答していることに加えて、自分たちのサービスへ誘導するためのURLを張り付ける業者がいます。

これらの質問者のIDは非公開であることが多いです。

回答者が複数のアカウントを作って質問を作って投稿し、それに対して決められた回答とサービス紹介のURLを張り付ける自作自演のよくある手口です。

債務整理とは何かをわかりやすく解説

借金を解決したいと考えている人の多くは、弁護士や司法書士事務所が打ち出す広告にある「債務整理」という言葉をよく目にしたことあがるはずです。

債務整理は「国が認めた借金減額方法」や「国が認めた借金救済制度」なんて呼ばれ方もします。債務整理は原則として3つの手続きからなります。

| 方法 | 概要 |

|---|---|

| 任意整理 | 債権者と交渉し、返済計画を立てる手続き |

| 自己破産 | 全ての借金を帳消しにする手続き |

| 個人再生 | 借金を減額し、分割払いで返済する手続き |

借金状況によって手続きの向き不向きがあります。

自分に合った手続きはどれかは以下の表を見れば一発で分かります。

| 方法 | 対象者 |

|---|---|

| 任意整理 | 返済が困難であるが、元本の返済ならできる人 |

| 自己破産 | 全く返済ができない状況にある人 |

| 個人再生 | 一定の収入があり、借金の一部を返済できる人 |

それぞれの手続きで「できること」や「デメリット」については以下に解説していきます。

借金を減額する任意整理

任意整理は貸金業者と直接交渉して借金にかかる利息をカットしたり、返済回数を36回~60回払いに変更して毎月の支払額を減らすことを目的とした手続きです。

依頼費用は手続きの中でも安くて、生じるデメリットも小さいので誰でも気軽におこなうことができます。

任意整理でできること

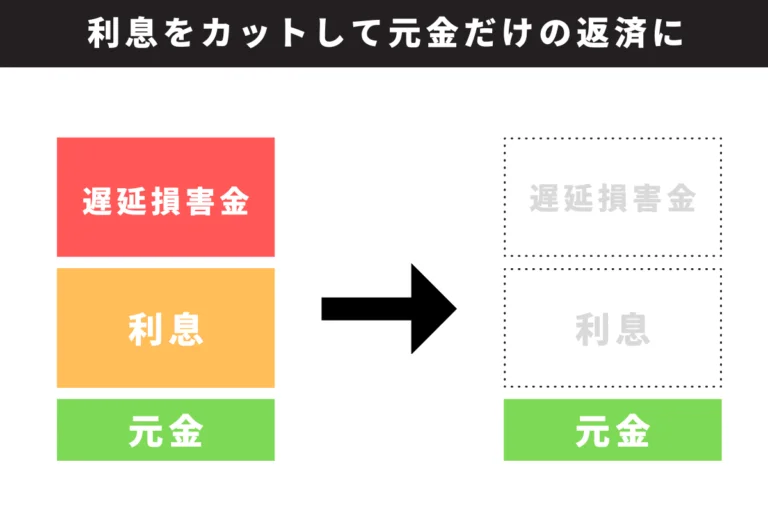

利息や借金の返済遅れで生じた遅延損害金などをカットして、元金だけ返すことができます。

例えば100万円程の借金をしている人が2年以上の返済計画を立てていると総額120万~140万円程度の借金を返済する必要があります。

しかし、任意整理をすれば100万円の元本だけの返済ができるので、任意整理の依頼料を差し引いた約10万~20万円程度を支払う必要がなくなります。

任意整理は利息カットによる借金減額だけではありません。

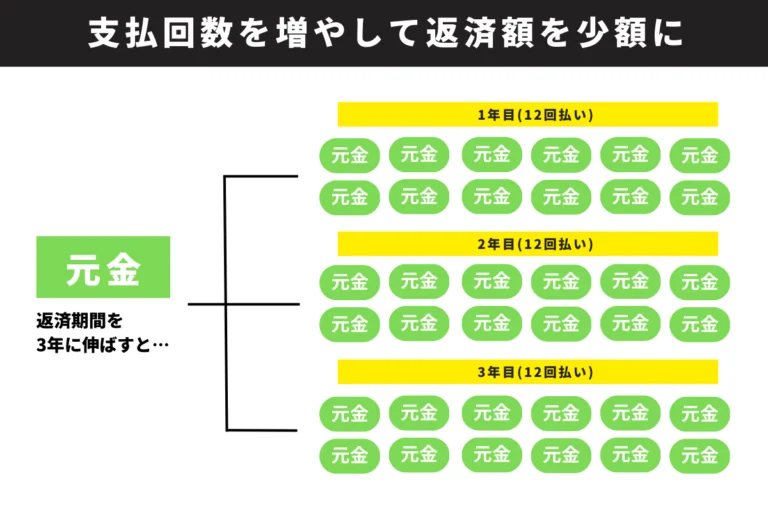

任意整理では支払い回数を原則として36回~60回に変更してもらうことができます。業者によっては90回払いにも対応してくれるところがあります。

支払い回数が増えても利息が乗ることはありません。

元本の返済を回数を増やして返済できるので、今支払っている借金額よりも低くすることができるので、生活の立てお直しができます。

任意整理をするデメリット

| ブラックリストに載る | 任意整理を行ったことが信用情報機関に登録されます。(ブラックリストに載る) |

| 金融取引に影響する | ブラックリストに名前が載るため、新たなローンやクレジットカードの取得がむずかしくなることがあります。 |

| 保証人に負担がかかる | 借金に保証人がついている場合、保証人に返済責任が移ることがあります。 |

| 交渉が難しい場合がある | 債権者との交渉が難航することがあり、結果として期待通りの解決が得られないことがあります。 |

| 弁護士や司法書士に費用がかかる | 任意整理の手続きには弁護士や司法書士に依頼することが一般的で、その費用が発生します。 |

任意整理をするとお金に関することで制限はかかりますが、財産を失ってしまうような大きなデメリットはありません。

任意整理をして3年程度で完済し、5年程たてば、ブラックリストからも外れるので借金がなかった普通の生活に戻ることができます。

借金をゼロにする自己破産

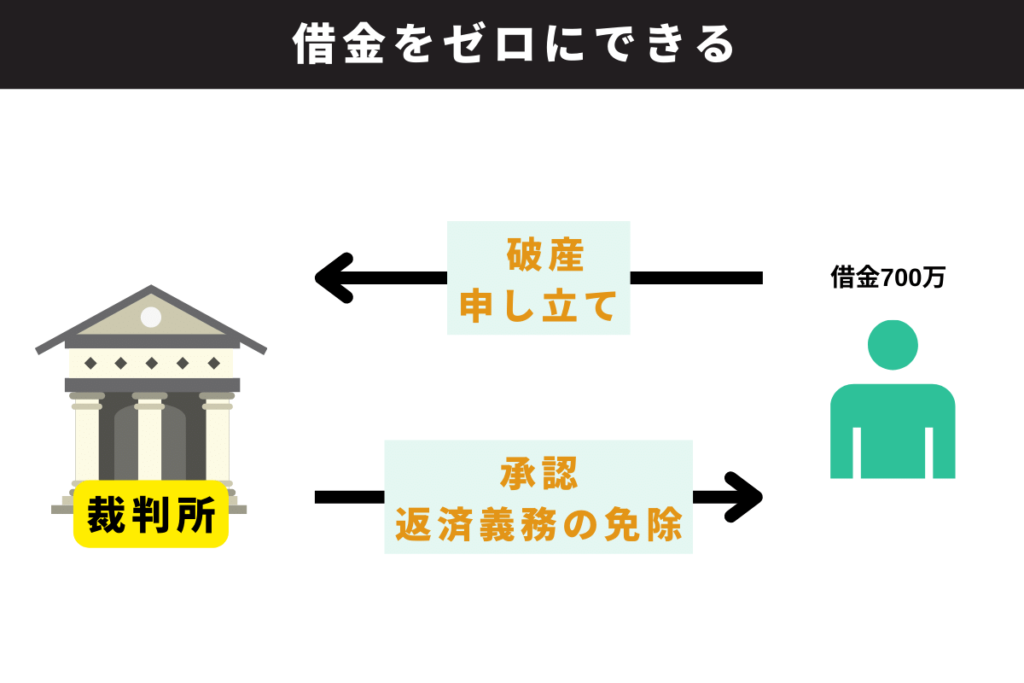

自己破産は支払いする力が残っていない人がすべき借金解決方法です。

自己破産手続きをすると借金の支払い義務から解放されるので実質、借金がゼロになります。

自己破産でできること

支払いができない人は裁判所に破産申し立てをして、裁判所に認められると借金がゼロになります。

自己破産には手続き費用がかかりますが、お金がなくても手続きを進めることは可能です。今返済できずに延滞や滞納を繰り返している人は自己破産の相談を弁護士にすべきです。

自己破産をすると高価なものは回収されてしまいます。例えば、持ち家や値が付く車やバイクなどは回収の対象になります。

しかし、現金や家具、家電、預貯金などは一定額なら手元に残すことができます。そのため、自己破産をして「手元に何も残らないから人生が終わるのでは?」と考えている人でも安心して手続きができます。

自己破産をするデメリット

| ブラックリストに載る | 自己破産の記録は、信用情報機関に約7年間残ります。その間、金融取引が制限され、融資やクレジットカードの利用がむずかしくなります。 |

| 財産の没収がある | 自己破産の手続きでは、一部を除く財産がすべて没収され、債権者に分配されます。ただし、生活に必要な最低限の財産は保護されます。 |

| 職業上の制限がある | 自己破産をした場合、法律によって一部の職種に就くことが制限されます。例えば、弁護士や司法書士、公認会計士などの資格を持つ者は業務停止処分となることがあります。 |

ブラックリストに載るのは任意整理でも同じですが、自己破産の方が解除までの時間が2年~3年ほど長いです。また、自己破産をすると高価な家や車は回収されてしまいます。

自己破産をすると手続き期間中の半年~1年間は「破産者」としてあつかわれるため、法律関係の職業、金融関係の職業、不動産関係の職業、公務員といった仕事をしている人は仕事ができなくなります。

長期間の停職となるので、勤め先によっては解雇される可能性もあります。

借金を大幅に減らす個人再生

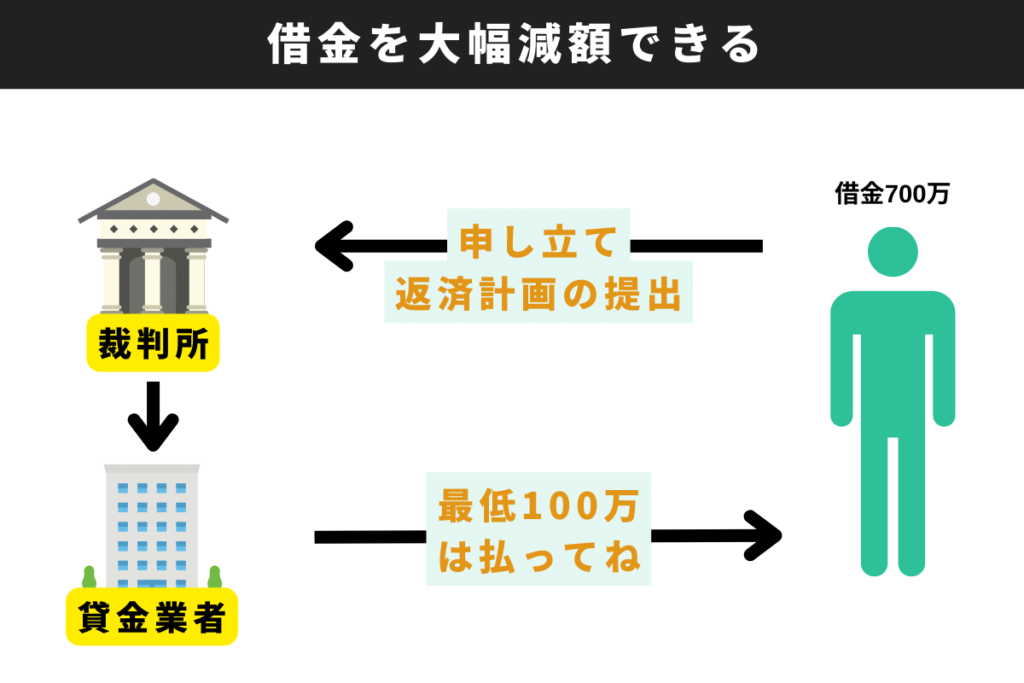

個人再生は裁判所を通して、貸金業者と返済計画を立て、借金の減額をする手続きです。

任意整理とちがって利息カットだけでなく、元本のカットも可能です。

ただし、最低でも100万円の返済義務は残るので、200万円以下の借金では個人再生をする意味がほとんどありません。

個人再生でできること

個人再生は裁判所へ申し立てをして、借金を返せない理由や返済計画について認めてもらいます。

さらに債権者集会において返済計画を聞いてもらい、合意してもらえれば、借金の大幅減額が可能になります。

債権者集会で過半数の貸金業者が反対をすると個人再生は認められず失敗に終わります。

個人再生をするデメリット

| 手続きが複雑 | 個人再生手続きは、法的手続きが複雑です。そのため、弁護士や司法書士の協力なしですることはむずかしいです。 |

| 費用がかかる | 個人再生の手続きを依頼すると40万円~70万円の費用がかかります。自己破産よりも費用がたかい場合があるので状況よっては自己破産すべきです。 |

| 時間がかかる | 個人再生手続きは、申立てから認可までに半年〜1年以上かかることがあります。 |

| ブラックリストに載る | 個人再生するとブラックリストに載り、完済から5年~7年たたないと解除されません。 |

個人再生は借金を大幅に減額できる手続きですが、時間と費用がかかります。

時間と費用をかけても結局は返済義務が残るので、状況によっては自己破産をした方が良いケースもあります。そのため、個人再生よりも自己破産を選ぶ人の方が圧倒的に多いデータが裁判所で掲載されています。

知恵袋の「債務整理とはわかりやすく」に多くある勘違い

債務整理で全ての借金がなくなる

債務整理の手続きをすることで、借金全てを減額したりゼロにしたりできると説明する人がいますが、全ての借金が減額したりゼロにできるわけではありません。

例えば、未払いの税金や教育費といった借金は免除されることはありません。

任意整理する借金にも注意すべき

借金全てを対象にすると後悔することになるケースがあります。

例えば、奨学金や住宅ローンといった長期返済計画で低金利の借金は任意整理すると、かえって毎月の返済額が増えるので生活が苦しくなります。

どういうことかというと、10年で返済計画にある借金が任意整理をすることによって3年~5年の返済期間に変更になると単純に毎月の支払額が増えてしまうからです。

費用を安くするなら特定調停

特定調停とは任意整理手続きを裁判所を通しておこなうようなものです。

任意整理は貸金業者と直接交渉することになるので、故人で任意整理をしようとすると、そもそも交渉に応じてくれないということが起きます。

特定調停をおこなうことで裁判所が間に入るので、任意交渉しやすくなるというのが特定調停です。

しかし、特定調停でも結局は弁護士や司法書士のように利息を大幅カットしたり、返済回数を36回~60回にするといったことを実現するのはむずかしいので、結果的に返済総額を見ると安くならないケースがあります。

債務整理=過払い金を取り戻すこと

国の認めた借金減額手続きという言葉におどらされてか、債務整理の手続きと過払い金請求を同じと勘違いしている人がいます。

債務整理の手続きと過払い金請求は別物です。

過払い金が発生している人は請求できる権利があり、権利を行使すると払いすぎた利息を取り戻すことができます。

取り戻した利息(現金)を貯金するか、使用するか、借金の返済に充てるかは人それぞれです。中には借金が完済してから過払い金請求する人も珍しくありません。

一方で債務整理は過払い金が発生してなくても借金の減額やなくす手続きをすることができます。

債務整理と過払い金請求の大きな違い

債務整理と過払い金請求には決定的な違いがあります。

債務整理の手続きをするとブラックリストに必ず載ってしまいますが、過払い金請求は借金が残っていなければブラックリストに載ることはありません。

知恵袋で「債務整理とはわかりやすく」と調べる人によくある質問

- 自分にあった債務整理はどうやって見つける?

-

債務整理の手続きは3つありますが、それぞれ手続きを決める判断基準があります。毎月の返済額が減れば返せる人は任意整理、借金そのものが減れば返せる人は個人再生、まったく返すことができない人は自己破産を選ぶべきです。それぞれの手続きでできることやデメリットは「債務整理とは何かをわかりやすく解説」をご覧ください。

- 恥ずかしながら借金が計250万近くあります。自分に合った債務整理はありますか?

-

借金の金利や毎月の収入と返済に当てられる金額によって選択肢が変わります。返済する能力や意思がある人は任意整理をして3年~5年で完済する計画を立てるべきです。返済する能力や意思に欠ける場合は自己破産を選んで人生を立て直した方が良いです。詳しくは「自分にあった債務整理の選び方」をご確認ください。